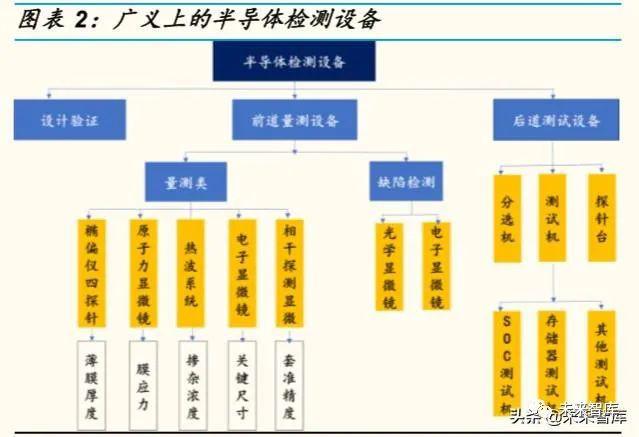

广义上的半导体检测设备,分为前道量测(又称半导体量测设备) 和后道测试(又称半导体测试设备)。前道量检测大多数都用在晶圆加工环 节,目的是检查每一步制造工艺后晶圆产品的加工参数是不是达到设计的要 求或者存在影响良率的缺陷,属于物理性的检测;半导体后道测试设备主 要是用在晶圆加工之后、封装测试环节内,目的是检查芯片的性能是否符 合要求,属于电性能的检测。

作为物理性检测的前道量检测设备,注重过程工艺监控。根据功能的 不同又分为两种设备:一是量测类,二是缺陷检验测试类。(1)量测类设 备:主要用来测量透明薄膜厚度、不透明薄膜厚度、膜应力、掺杂浓 度、关键尺寸、套准精度等指标,对应的设备需求分别为椭偏仪、四 探针、原子力显微镜、热波系统、扫描电子显微镜和相干探测显微镜 等。(2)缺陷检验测试类设备:主要用来检测晶圆表面的缺陷,分为光 学显微镜和扫描电子显微镜。

作为电性能检测的后道测试设备,注重产品质量监控。根据功能的不 同又分为三种,一是测试机,二是分选机,三是探针台。其中测试机 根据测试产品不同,分为 Soc 测试机、存储器测试机和其他测试机 等。根据对象不同,后道测试又划分为 CP(晶圆)测试和 FT(芯 片)测试。

前道量测设备与后道测试设备具备了本质区别:(1)工作原理不同,量测设 备为物理性的检测,测试设备为电性能的检测;(2)检测环节不同,前道 量测设备主要使用在于晶圆制造环节,后道测试设备主要使用在于芯片设计和 封装测试环节;(3)检测技术不同,量测设备主要用到光学和电子束检测 技术,测试设备主要用到电路测试技术;(4)检测设备类型不同。

根据工艺在封装环节的前后顺序,后道测试可大致分为晶圆测试(CP)和芯 片测试(FT):(1)CP 测试需要搭配探针台和测试台,待测硅片被放置 到真空托盘上,软件控制探针完成对准和电路测试,不合格的芯片会被墨 水标注,在封装前被剔除,确保合格的产品进入封装环节;(2)FT 测试 需要搭配测试机和分选机,分选机将封装好的芯片传送至测试工位,测试 台对集成电路实施测试命令,判断芯片的功能有效性。测试结果将传送给 分选机,分选机据此进行标记、分类。

提高制程控制良率,提高效率减少相关成本是客户的重要诉求:半导体检 测设备的核心功能是用来检测晶圆制造和芯片成品的质量,辅助降 本、提高良率和增强客户的订单获取能力。检测设备自身不会改变晶 圆或芯片的质地,但是经过优化的测试方法,可以在具有高测试覆盖 率的前提下,控制成本并降低在最终客户那里的 DPPM(Defective Parts Per Million),减少退货率。

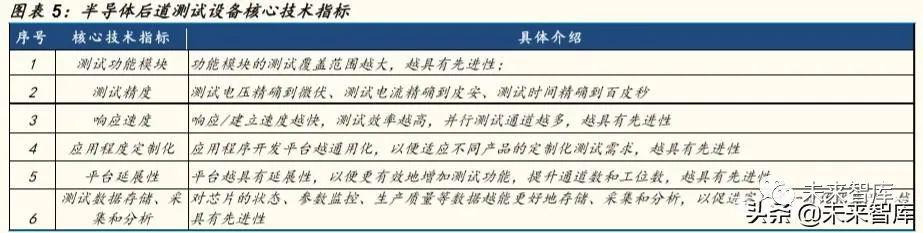

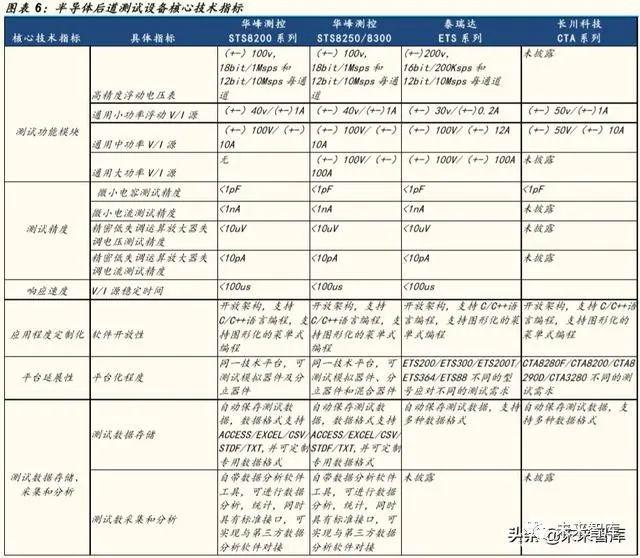

衡量半导体检测设备先进性的主要指标包括精度、速度、并测能力、 自动化程度、平台延展性等指标。从技术指标来看,国内部分测试设 备的产品已经逐渐接近国际领先水平。以测试机为例,目前的技术差 异大多分布在测试功能模块。

先进制程升级对检测设备各项指标的要求极大的提升。根据良率公式 (Seeds,1967 年),良率 Y 与单位面积平均检测缺陷密度 Do 呈反 比。随着制程工艺的升级,单位晶圆面积的平均检测缺陷密度将增 加,因此导致良率下降,成本上升。这要求半导体检测设备的精度和 速度等指标要进一步提升来进行匹配。

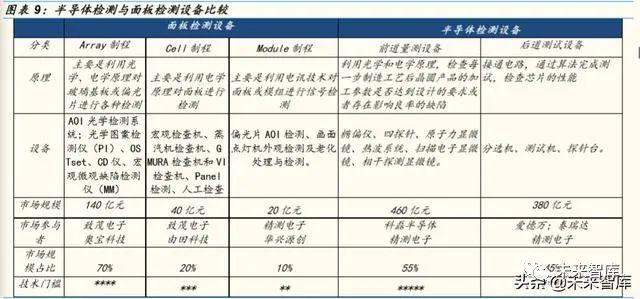

1)市场容量差异较大:全球半导体检测设备市场规模超过 800 亿元, 是面板检测设备的 4 倍,面板检测设备龙头致茂电子收入规模 34 亿 元,而半导体检测设备龙头收入超过百亿元。

(2)竞争格局差异较大:半导体检测设备竞争格局更趋于集中,面板 检测设备竞争格局更为分散。

(3)检验测试对象标准化程度不一样:半导体检测设备检验测试对象为定制化 芯片,面板检测设备检验测试对象为相对标准化的显示面板。不同场景、 不同制程的芯片检测基本是定制化的设备。因此,某一公司的半导体 检测设备产品即使在某一个领域做的很成熟,但是横向扩张存在天然 的障碍。

(4)技术难度差异较大:面板的 Array 和 Cell 环节与半导体前道量测 设备检验测试原理相似,均采用光学和电学原理进行物理性的检测。但是 同样为光学检测,半导体检测的精密程度(半导体检测至少到纳米 级,面板检测最高到微米级)、检测维度(比如膜厚检测设备要求对 图像三维立体有三维立体效果,而面板检验测试要求二维平面图像即可) 等许多指标要求更高,技术难度更大。

根据 SEMI 统计及我们的测算口径,全球半导体检测类设备市场规模超 800 亿,其中前道量测设备市场规模 406 亿元左右,后道测试设备 399 亿 元左右。

半导体检测设备市场结构特征包括(以下数据仅为我们粗略测算依据或假 设,仅供参考):

半导体检测设备占半导体专用设备 17%左右,其中前道量测设备占比 8.5%左右,后道测试设备占比 8.3%左右;

前道量检测设备中,其中测量设备占 34%左右,缺陷检验测试设备占比 55%左右,过程控制系统软件占 11%左右。

后道测试设备中,测试机占 63%,分选机占 17%,探针台占 15%。在 测试机中,Soc 测试机占 68%,存储器测试机占 20%,其他占 13%。

半导体检测设备呈现寡头垄断格局。前道检测设备领域,科磊、应用材 料、日立合计占比 76%;在后道测试设备领域,爱德万、泰瑞达两家合计 合计占有 80%的份额;在后道分选机设备领域,爱德万、泰普达、爱普生 合计展有 60%的份额;在后道探针台设备领域,东京精密和东京电子合计 占有 80%的份额。

半导体前道量测设备里,除了薄膜测量设备、宏观缺陷检查设备的龙头份 额低于 50%以外,其他细分设备领域的龙头市场占有率都在 50%以上。由此 推断,薄膜测量设备、宏观缺陷检查设备可能是非常容易突破的两种前道 量测设备类型。

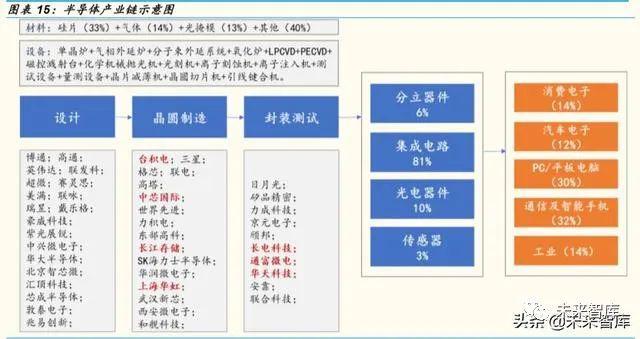

半导体检测设备采购需求直接取决于下游半导体厂商的资本开支,而半导 体厂商的资本开支直接依赖下游终端需求。终端需求里边,消费电子占 14%、汽车电子占 12%、PC/平板电脑占 30%、通信及智能手机占 32%、工 业占 14%。

目前终端需求构成里,大部分行业进入平缓增长阶段,打破行业增长边界 的增长点依赖于新的技术创新,技术创新带动下游产品结构升级对芯片制 程提出更高的要求,这些增长点包括 5G 及其应用场景、新能源汽车带动 的电子化趋势、可穿戴设备等。

国产半导体设备的采购需求除了跟随半导体资本开支周期外,还有国产替 代的逻辑。

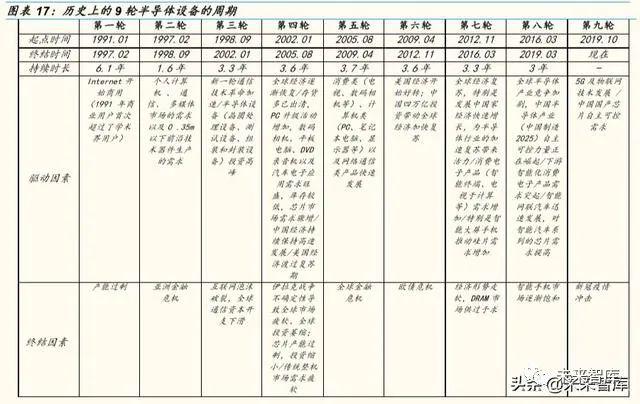

1991~2019 年,全球半导体设备先后经历了 9 轮小周期,每一轮周期基本 与全球经济的库存周期保持同步,维持的时间在 3.5 年左右。对每一轮周期 的复盘见下图。

目前半导体设备正处于第 9 轮上行周期。高频指标显示,10 月份北美半导 体设备商出货额同比增速转正,截止到 2020 年 2 月,北美半导体设备商出 货额同比增速 26%。驱动本轮半导体景气向上周期的主要动力为 5G 及物联 网技术发展,中国对芯片自主可控需求。

目前受到新冠疫情影响,全球经济陷入短期衰退的概率在增加,复盘历 史,虽然本轮上行周期持续的时间不到半年,可能复苏周期的节奏被突然 打乱,但只要待疫情可控经济企稳,5G 商用加速的动力将继续支撑半导体 景气上行。

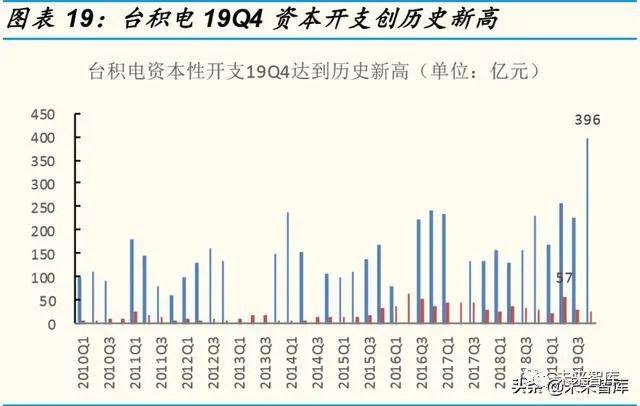

2020 年台积电资本性支出或再创历史上最新的记录。台积电作为全球最大的晶圆代 工制造厂,其每年的资本开支力度是行业的风向标。2019 年,台积电资本 性开支投入 1072 亿元,创历史上最新的记录,同比增长 49%,预计 2020 年资本性 支出将达到 1120 亿元,同比增长 4.4%,继续创历史新高。

台积电测试设备的供应商大多数来源于于国外有突出贡献的公司,国内供应商比例较 低。随先进制程的线宽越来越细,避免光刻胶产生晶圆报废事件再次发生 给公司带来利润损失,台积电专门成立了 200 人规模的品质管理检测单 位,在台积电 2020 年二季度实现全球首条量产 5nm 制程的目标推动下,预 计未来对测试设备的需求将会有所增加。

能否进入以台积电为代表的国际主流晶圆厂供应商体系决定了国产半导体 检测设备长期空间。

我们将国内主要半导体检测设备厂的主要客户群做了统计,华峰测控、长 川科技、精测电子目前的客户群主要为中芯国际、士兰微、华虹半导体、 长电科技、通富微电、华天科技、华润微电子、日月光、长江存储等。除 长江存储外,其余都有连续披露的资本性开支数据。

2018 年,8 家公司每年半导体检测设备需求采购总规模在 40~50 亿元。我 们根据半导体设备占总支出 80%与半导体检测设备占总设备比重 17%测算, 2018 年 8 家晶圆和封测厂商对应每年的检测设备需求分别为:中芯国际 (17 亿)、士兰微(1.36 亿元)、华虹半导体(2.1 亿元)、长电科技 (5.9 亿元)、通富微电(3.0 亿元)、华天科技(2.2 亿元)、华润微电 子(0.7 亿元)、日月光(7.3 亿元)。(长江存储未披露公开数据)。

存储器是驱动 2017~2019 年行业资本开支的主要动力。2016H2~2017 年, DRAM 和 NAND 供不应求,出现大幅涨价,刺激了存储器厂商的资本开 支,产能投放集中在 2017~2019 年。进入 2020 年,随着部分新增存储器产 能的投放,DRAM 和 NAND 价格回落到 2016 年水平。但是进入到 2019 年 随着 5G 及其物联网技术的发展,各大存储器厂商加大对 3D NAND 堆叠技 术的投入,继续引领资本开支增长。

三星:存储器行业风向标。2018 年三星在 NAND Flash 闪存上的资本 支出为 64 亿美元,2019 年提高至 90 亿美元,同比增长 40%。

紫光集团:预计紫光集团在 2018~2027 年期间,或至少投资 1000 亿美 元,相当于平均每年年均 100 亿美元投入。(1)紫光重庆 DRAM 存 储芯片制造工厂专注于 12 英寸 DRAM 存储芯片的制造,该工厂计划 于 2019 年底开工建设,预计 2021 年建成投产;(2)长江存储-武汉 存储基地,计划 5 年累计投资 240 亿美元,到 2030 年形成月产能 30 万片芯片的生产规模。一期项目已经于 2019 年 3 月实现量产,主要生 产 3D NAND 32 层产品。我们预计长江存储武汉工厂若如期实施,对 半导体检测设备的需求有望保持年均 44 亿元的规模。

长鑫存储:2017 年 5 月,计划总投资 72 亿美元,兴建 12 吋晶圆厂以 发展 DRAM 产品,项目建设三期工程。目前建设的是一期工程 12 英 寸晶圆厂,投资 25 亿美元,月产能为 12.5 万片晶圆,2019 年四季度 正式量产。二期和三期项目择机启动,我们判断将带动半导体检测设 备需求 6 亿元左右。

中芯国际:2019 年中芯国际资本开支 131 亿元,同比增长 4%。2020 年计 划投入 217 亿元,同比增长 66%,其中 20 亿美元用于上海 300mm fab,5 亿美元用于北京的 300mm fab 的设备和设施建设。中芯国际的资本开支主 要投向 14nm 以及改进型的 12nm 工艺生产,加快 N+1、N+2 代工艺试产 的进程。2019 年 14nm 工艺开始为公司贡献收入,收入占比 1%。预计 2020 年采购半导体检测设备 30 亿元左右。

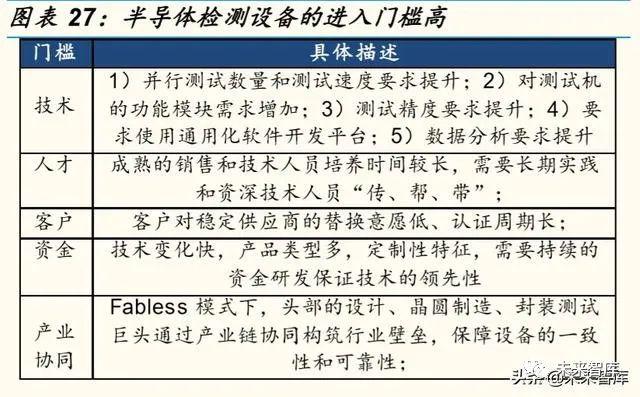

半导体检测设备的进入门槛较高,强者越强属性突出。半导体检测设备的 门槛体现在技术门槛、人才壁垒、客户资源壁垒、资金壁垒和产业协同壁 垒。

半导体设备整体的国产化率不升反降。半导体设备国产化率目前在 10%左 右,较 2013 年有所下滑,我们判断这是由于半导体设备层面国产化的速度 低于下游资本开支的速度。

半导体前道量测设备国产化有零星出货。国产半导体量测设备主要参与者 为精测电子和上海睿励。

(1)精测电子:2020 年 1 月份,上海精测中标长江存储 3 台膜厚光学关 键尺寸量测仪;电子显微镜产品正在研发阶段;

(2)上海睿励:成立于 2005 年 6 月,专注集成电路工艺检测设备已耕 耘 14 余年。目前拥有的基本的产品包括光学检测设备、硅片厚度及翘曲测 量设备及子公司宏观缺陷检测设备等。上海睿励自主研发的 12 英寸光学 测量设备 TFX3000 系列产品,已应用在 28 纳米芯片生产线 层的检测能力。产品目前已成功进入世界领先芯片客户 (三星)3D 闪存芯片生产线 台次重 复订单。

半导体测试设备国产化程度相对较高。华峰测控和长川科技在测试机和分 选机领域取得不错的国产化进展,精测电子后来居上。

(1)华峰测控:2018 年收入 2.19 亿元,以测试系统为主,主要客户包括 长电科技、通富微电子、承欧科技、杰群 dianzi 和天水华天电子集团;

(2)长川科技:2018 年总收入 2.16 亿元,其中分选机 1.18 亿元,测试机 0.86 亿元,主要客户面向长电科技、华天科技、通富微电、士兰微、华润 微电子、日月光等;

(3)精测电子:2019 年 12 月份,中标长江存储存储芯片测试设备(5 台 高温老化测试机),执行主体是武汉精鸿;2020 年 3 月份,Wintest LCD 驱动芯片检测设备获台湾客户订单。

(1)科磊半导体,1976 年成立于美国硅谷,1997 年由 KLA Instruments 与 Tencor Instruments 合并而成,是全球最大的半导体前道量测设备供应 商。2018 年公司收入 314 亿元人民币,最早依靠掩膜检测业务起家,每年 拿出其营业额的 15%~20%用于研发,成立以来先后外延收购了 10 余家半 导体检测设备领域的公司,对半导体前道检测业务全面完成布局。2015 年 10 月 21 日,科林研发公司宣布将斥资 106 亿美元,以现金加股票的方式 收购科磊半导体。

(2)科磊半导体与台积电均为美系资本控制,两者深度绑定。公司前四大 股东分别为美国先锋集团、黑石集团、PRIMECAP 管理公司、威灵顿管理 公司,合计持有 31.63%股权。而台积电的前十大股东基本为花旗、摩根、 大通等美系资本。美系资本出于扶持本国设备厂发展,遵循订单优先原 则。

(1) 设备+服务是检测企业的发展路径。科磊半导体,按照主营业务结 构,产品和服务收入分别占比 75%和 25%;单看产品结构里边, 23%来自度量业务,77%来自缺陷检测业务。

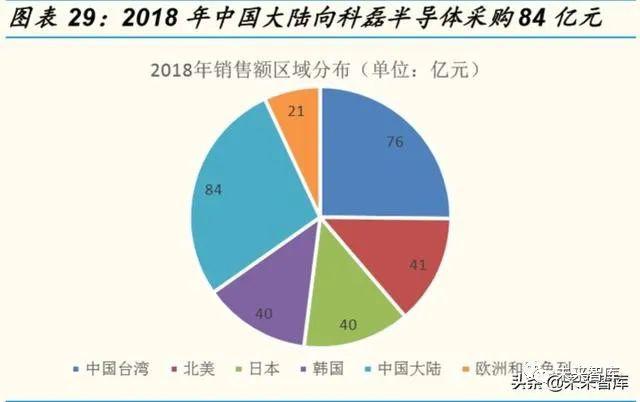

(2) 2018 年中国大陆向科磊半导体采购了 84 亿元设备+服务。根据区域 结构看,中国大陆和中国台湾合计收入占比 50%(其中两者各占一 半),北美、日本和韩国各占 12%左右。中国大陆向科磊半导体采 购 84 亿元设备,是国内半导体前道量测设备厂商国产化最直接的 替代空间。

(1) 科磊半导体总收入规模超过 300 亿元,净利润规模超过 80 亿元, 毛利率长期稳定在 60%,净利率长期稳定在 25%左右。

(1) 爱德万,1954 年成立于日本东京,公司以电子测量仪器业务起 家,经过 60 多年的发展,目前已成为全球最大的集成电路自动测 试设备供应商之一。公司产品覆盖存储器、SoC 芯片、LCD 芯片、 MCU以及传感器 IC 等几乎所有芯片的测试。公司在全球半导体后 道测试设备的市占率超过 40%。

(2) 爱德万主要股东方均为日系资本。富士通、野村证券、三菱银行、 三井住友银行等前六大股份持有公司 51%的股权。

(1) 产品结构:SoC 芯片测试和存储器芯片测试业务占公司总收入比重 81%,其中 SoC 芯片测试占 57%,存储器芯片测试占 24%。2018 年 SoC 和存储器芯片测试收入分别增长 69%和 19%。受消费电子 增长驱动的 SoC 芯片测试增幅更高。

公司存储器测试对象主要为动态随机存取存储器(DRAM)和闪存 (Flash Memory)。DRAM 主要下游包括个人计算机电脑内存、服 务器和电脑显卡等。闪存被广泛应用于数字消费产品和通讯工具 中,分为 NOR 和 NAND 型闪存。

公司 SoC 芯片测试对象为高度集成的系统级芯片,包含微处理器/ 微控制器、存储器以及其他专用功能逻辑。主要用于下游智能手 机、视频监控、移动通信、航空航天、医疗电子等领域。

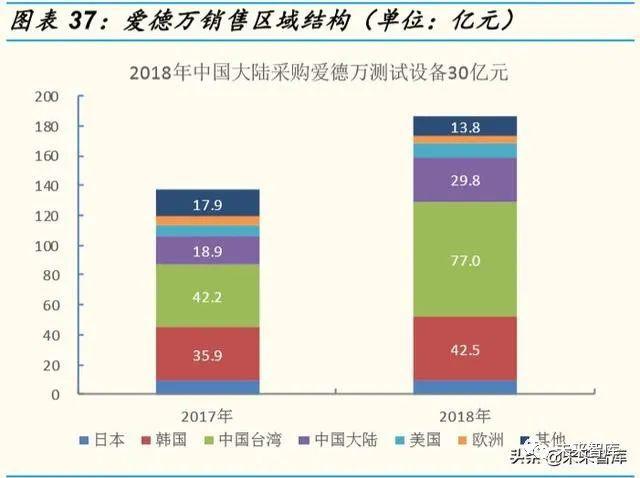

(2) 区域结构:按区域划分,爱德万最大的收入来源为中国台湾地区,主 要为台积电的采购,2018 年规模为 77 亿元,占爱德万总收入比重 41%,中国大陆 2018 年采购规模为 30 亿元,占爱德万收入比重 16%。

市场份额:公司在全球后道测试设备领域的份额长期稳定在 30%-40%,超过泰 瑞达,位列全球第一。公司的市场份额经历了 2004 年、2011 年两个明显提升 市场份额的时期。

2003 年实现份额扩张的原因主要为公司在 2003 年率先推出全球首个真正实现 开放式架构的测试系统 T2000,通过切换不同的模块可使客户拥有灵活的配 置,从而实现测试不同芯片的能。同时,T2000 不仅能满足客户当前的需求, 更能延伸至未来的测试需求,其能使客户用最小的投资,最短的时间来实现新 产品的量产化,并推向市场。

2011 年公司实现份额扩张的原因为 2011 年 7 月公司收购惠睿捷将全球最成功 的高性能测试系统 V9300 纳入自身产品体系。V9300 补充了公司在中高端 SoC 市场的竞争优势。

净利润规模超过 30 亿元。2018 年公司收入规模 172 亿元,同比 36%的增长, 净利润规模 34 亿元,同比增长 215%。公司毛利率长期稳定在 60%左右。2018 年公司净利率水平达到 20%。

(1) 泰瑞达,1960 年成立于美国马萨诸塞州北雷丁,全球半导体测试 设备核心供应商,主要业务包括半导体测试、系统测试、无线测试 以及工业自动化等。公司在全球拥有 70 个分支机构,先后进行 10 余次外部收购,2019 年收入规模为 160 亿元。

(2) 股东结构:黑石集团和美国先锋集团均为泰瑞达和科磊半导体的前 两大股东,黑石集团占泰瑞达股本 10.83%,美国先锋集团占泰瑞 达股本 10.42%。

(1) 产品结构:公司 2019 年营业收入 160 亿元,其中半导体测试业务占 比 68%,系统测试业务占 12.5%。

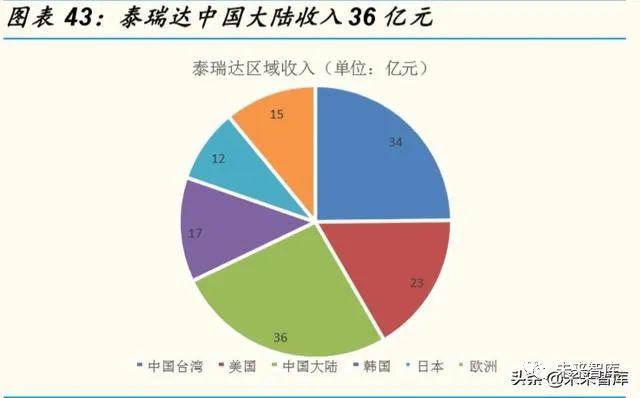

(2) 区域结构:2019 年泰瑞达来自中国台湾收入体量在 34 亿元,主要为 台积电等贡献的收入,来自中国大陆的收入规模为 36 亿元,占比 最高。

市场地位:泰瑞达在半导体测试设备领域的市场份额在 30%左右,仅次于 爱德万。公司每年投入研发费用超过 20 亿元,研发占比在 15%~20%。

(1)2019 年泰瑞达收入规模 160 亿元,同比增长 9%,净利润规模 31 亿 元,同比增长 3.5%。泰瑞达毛利率长期维持在 60%左右,净利率呈现一定 的波动性。

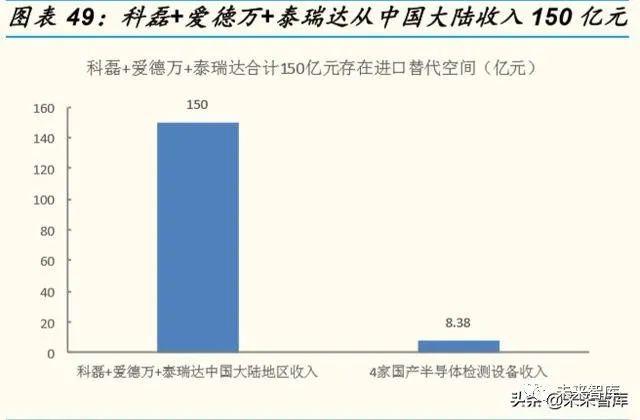

科磊+爱德万+泰瑞达三家合计中国大陆地区销售收入规模为 150 亿元。其 中科磊半导体中国大陆地区收入 84 亿元, 爱德万 30 亿元,泰瑞达 36 亿 元。我们判断这三家公司在中国大陆地区的市占率超过 70%,因此中国大 陆每年对半导体检测设备的需求量在 200 亿元以上。

且我们在前边章节做过测算,中芯国际年采购的规模在 30 亿元左右,长江 存储 44 亿元左右,长鑫存储在 6 亿元左右,此三家占据目前国产化需求的 40%-50%左右。

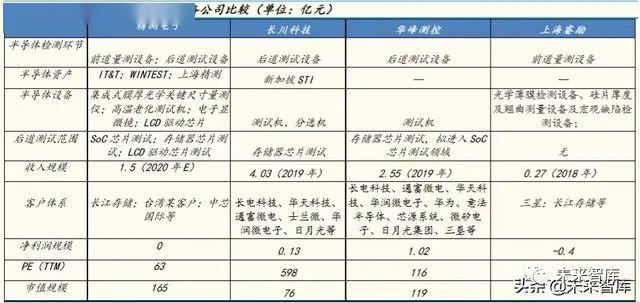

4 家国产半导体检测设备企业的收入规模 8.4 亿元。其中精测电子 2020 年 预计实现 1.5 亿元,华峰测控 2019 年收入 2.55 亿元,长川科技 2019 年收 入 4.03 亿元,上海睿励 2019 年预计实现收入 0.3 亿元,目前半导体国产化 率较低。

未来半导体检测设备国产龙头市值规模有望达到 300 亿以上市值规模。静 态看,不考虑行业增长,未来 5-10 年将诞生一家国产半导体检测设备厂商 崛起占国内份额的 20%,则对应的收入规模可以达到 40 亿元以上。再假设 净利率可以实现 25%,净利润规模可以达到 10 亿元以上,按照 30 倍估 值,市值规模可以达到 300 亿。

精测电子在半导体检测设备领域布局最为完整。国内目前实现半导体检测 设备产业化的公司主要有精测电子、长川科技、华峰测控和上海睿励。从 业务布局来看,精测电子同时布局前道量测设备和后道测试设备,从业务 布局最为完整。目前在已上市的前道量测设备公司里边,精测电子也是唯 一一家。

半导体后道测试领域,精测电子也全面覆盖 SoC 芯片测试、存储器芯片测 试和 LCD 驱动芯片测试。精测电子在后道测试领域较长川科技和华峰测控 布局更为完整。

半导体前道量测领域:精测电子与上海睿励均获国家集成电路基金入股。精测电子前道量测设备主要依托于上海精测实施。

上海精测半导体技术有限公司成立于 2018 年 7 月,通过自主构建研发团队 机海外并购引入国产化等手段,实现半导体测试、制程设备技术的突破, 旨在未来十年打造成为全球领先的半导体测试设备供应商及服务商。

上海精测股东包括精测电子(持股 46.2%)、国家集成电路大基金(持股 15.4%)等,对赌业绩要求其 2020~2022 年实现营收分别不低于 6240 万 元、1.47 亿元和 2.3 亿元。

马骏为原天马微电子研发中心总监。1979 年出生,博士学历,南京大学凝 聚态物理专业,中国国籍,无境外永久居留权。2007 年 7 月至 2015 年 6 月,担任上海天马微电子有限公司技术开发部经理,研发中心副总工程 师,研发中心总监,高级总监,2015 年 6 月至 2017 年 11 月任天马微电子 股份有限公司助理总经理。2017 年 12 月至今兼任天马微电子股份有限公 司顾问,2018 年 2 月至今兼任上海畅山企业管理合伙企业(有限合伙)执 行事务合伙人。2018 年 7 月至今担任公司子公司上海精测半导体技术有限 公司常务副总经理。

刘瑞林为原天马微电子副总经理。1968 年 8 月,研究员级高级工程师,华 中理工学院硕士研究生毕业。1992 年加入深圳天马微电子股份有限公司, 历任新品主管、副主任工程师、生产部经理、总经理助理、副总经理、常 务副总经理。

上海睿励是上海精测半导体有力的国内竞争对手。上海睿励创立于 2005 年 6 月,法人代表吕彤欣,半导体前道量测设备核心供应商。主要产品有 电子光学检测仪器、硅片薄厚及涨缩精确测量机器设备及分公司宏观经济 缺陷检验测试机器设备等。经过多年的发展,睿励目前已经成长为国内技术领 先的集成电路工艺检测设备供应商,已申请国内外专利 130 余项,其中已 授权发明专利 63 项,获得软件著作权登记 30 余项。

上海睿励股东背景雄厚。上海睿励第一大股东上海创业投资有限公司是中 微公司的第一大股东,上海创业投资有限公司经理沈伟国为中微公司董 事、上海睿励执行董事。中微公司董事朱民也出任上海睿励的董事。2019 年 8 月,中微半导体投资 1375 万元,占股 10.41%。2020 年,国家大基金 认缴 3758 万元 ,占股 12.12% 。

上海睿励技术研发能力强大。上海睿励自主研发的 12 英寸光学测量设备 TFX3000 系列新产品,已应用在 28 纳米芯片生产线 纳米工艺验 证,在 3D 存储芯片上达到 64 层的检验测试能力。产品目前已成功进入世界领 先芯片客户 3D 闪存芯片生产线 台次重复订单,是目前进入该 国际领先芯片生产企业唯一的国产集成电路设备产品。上海睿励产品还进 入国内多家领先芯片生产企业生产线,其产品和技术能力已获得业界的认 可。此外,上海睿励应用于 LED 蓝宝石衬底图形检测的自动光学检测设 备,也已成功进入众多客户国内 LED 外延芯片生产线 年上半年的营业收入分别为 2733 万元、80 万元;净利润分别为-4037 万元、-1889 万元。

(1)2018 年,公司与韩国 IT&T 合资设立武汉精鸿电子,聚焦于自动检测 设备(ATE)领域(主要产品是存储芯片测试设备)。2019 年 12 月份,中 标长江存储存储芯片测试设备(5 台高温老化测试机)。

(2)2019 年 7 月 31 日,公司与日本 WINTEST 签订合作协议,通过认购 WINTEST 株式会社定向增发新股的形式向其增资,增资完成后,公司持有 WINTEST60.53%的股权。2020 年 3 月份,Wintest LCD 驱动芯片(Soc)检 测设备获台湾客户一台订单。

(1) 华峰测控在模拟及混合信号类集成电路自动化检测系统具有较强的 市场竞争力。公司在 V/I 源、精密电压电流测量、宽禁带半导体测 试和智能功率模块测试四个方面拥有国内领先的技术。但是面临模 拟测试机市场空间较小的问题,2018 年中国大陆地区模拟测试机 市场规模仅为 4.31 亿元(公司收入 2.19 亿元)。

2019 年公司上市募投项目将形成 800 套模拟及混合信号类集成电 路自动测试系统和 200 套 Soc 类集成电路自动化测试系统的生产能 力。其主要股东为天津芯华投资控股有限公司和中国时代远望科技 有限公司。公司高管基本从内部提拔,市场化运行。公司未来发展 空间取决于能否在 SoC 类芯片测试领域获得重要的突破。

(2) 长川科技是国内领先的测试机和分选机供应商。公司在模拟测试机 领域市场占有率低于华峰测控。公司面临跟华峰测控同样的问题,下 游市场空间较小。公司核心股东包括国家集成电路产业投资基金 (占比 6.5%)、上海半导体装备材料产业投资管理有限公司(占 比 2%)。

公司收购新加坡 STI100%股权—半导体晶圆光学检测设备供应商。公司的管理团队大多数来源于士兰微电子。STI 经营团队主要来自于德 州仪器在新加坡的工艺自动化中心,在 AOI 设备制造相关领域均具 有超过 25 年的工作经验。

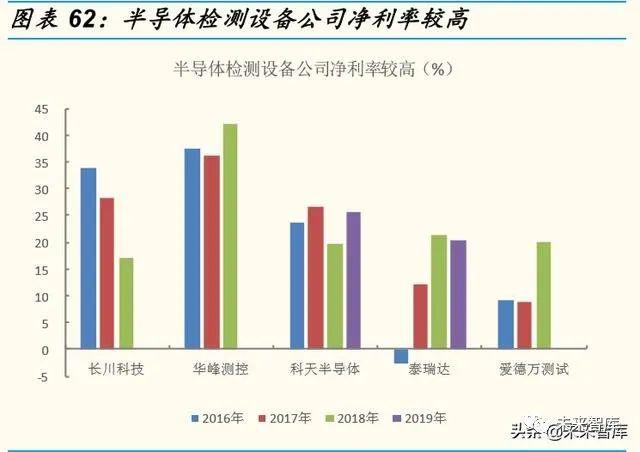

无论是海外的巨头还是国产龙 头,毛利率基本稳定在 60%左右,甚至华峰测控的毛利率高达 80%,精测 电子目前的毛利率反映了面板设备的毛利率,未体现半导体业务的毛利率 水平。半导体设备的定价策略为考虑产品配置、生产研发成本、市场 竞争等情况,与客户协商确定产品价格。海外半导体检测设备公司人均产出较高。科天半导体、爱德万、泰瑞达公 司人均产出接近 300 万元,因此其单品价值量较高。华峰测控和长川科技 人均产出较低,还在于其产品单价较低,不超过 50 万元。

泰瑞达存货周转天数在 2 个月左右,其他半导体检测设备公司存货周转天数都在 200 天以上,华峰 测控的存货周转天数最高,接近一年的时间;海外的半导体检测设备公司 应收账款周转天数在 2 个月左右,国内的半导体检测设备公司应收账款周 转天数较高,其中长川科技高达 300 天,华峰测控 5-6 个月。返回搜狐,查看更加多